皆さん、老後に不安はありませんか?

「老後資金は最低3000万円必要」と言われていますが、消費税率や社会保険料などで負担が増加する中、これだけの老後資金を貯めるのは、正直難しいかと思います。

また、近年は、高齢者の医療費や介護保険サービス負担の引き上げが行われており、将来的には、老後資金3000万円では足りない可能性もあります。

そこで注目されているのが「リバースモーゲージ」です。

この記事では、老後の不安を解消するかもしれない”リバースモーゲージ”について詳しくまとめました。

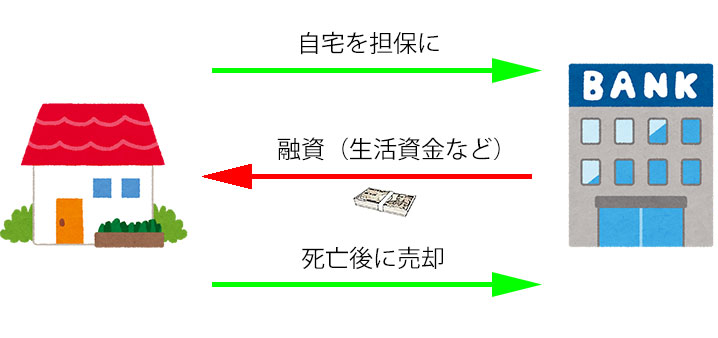

リバースモーゲージとは

リバースモーゲージ(Reverse mortgage)とは、自宅を担保にして、金融機関等からお金を借りる仕組みです。

融資限度額は、担保評価額の50~80%。

借りたお金は、死亡した後、相続人が「自宅を売却するか」「残債を支払うか」で精算します。

住宅ローンとの違い

リバースモーゲージは、「逆住宅ローン」とも言い表すことができ、一般的な住宅ローンと大きく違います。

次は、リバースモーゲージと住宅ローンの違いを表にしたものです。

| 住宅ローン | リバースモーゲージ | |

|---|---|---|

| 目的 | 自宅の購入 | 老後の資金 |

| 返済方法 | 毎月 | 自宅の売却 |

住宅ローンが住宅購入のために借りたお金を毎月返済していくのに対して、リバースモーゲージは老後資金を借り、死亡後に住宅の売却で一括返済。

住宅ローンと真逆の仕組みとなっています。

メリット

リバースモーゲージを利用するメリットは次のとおりです。

自宅に住み続けられる

一番大きなメリットは、自宅を売却することなく、老後資金を得られることです。

そのため、引っ越しする必要がなく、 住み慣れた環境の中で、今まで通りのご近所づきあいをしながら、一定の生活費を受け取ることができます。

そのような商品を選べば、配偶者が自宅を失ってしまう心配もありません。

高齢者でも融資を受けられる

すでに定年退職を迎えて、収入が年金だけの場合、お金を借りるのは難しくなります。

リバースモーゲージを活用すれば、資産を手放すことなく、現金収入を得ることができます。

リスク

リバースモーゲージには、メリットと同時にいくつかのリスクが存在します。

長生きリスク

リバースモーゲージは、「融資限度額」までお金を借りると、当然のことながら、それ以上はお金を借りられません。

ここで問題になることは、「自分が何歳まで生きるのか」分からないことです。

例えば、融資限度額が1500万円の場合

- 10年なら月12.5万円(= 1500万円 ÷ 120ヶ月)

- 25年なら月5万円(= 1500万円 ÷ 300ヶ月)

となり、10年と25年では、月々に使える生活費に大きな違いがあることが分かります。

もし、当初の想定より長生きをして、融資限度額に達してしまったら、その時点で融資はストップ。

場合によっては、亡くなるまで利息を毎月払い続けなければなりません。

また、長生きするほど、これから紹介する

- 金利上昇リスク

- 不動産地価の下落リスク

によって、担保割れする可能性も高まります。

自宅の担保評価額(自宅の資産価値)が融資残高より少なくなっている状態をいいます。

金利上昇リスク

リバースモーゲージを利用して、お金を借りると、当然のことながら利息が発生します。

多くの金融機関では、

「短期プライムレート + 年○%」

という形の変動金利を採用しています。

変動金利とは、半年ごとに金利が見直される金利タイプです。

現在は、歴史的な超低金利時代ですので、利息の支払いが少なくて済みますが、リバースモーゲージは、長期間契約をする商品。

今後、20年、30年と利用していく中で、国の政策や社会情勢などで金利が大幅上昇にして、負担が大きくなることも十分にありえます。

そうなれば、毎月の支払い利息が多くなったり、融資上限額までの到達が早まることで、想定より何年も早く融資がストップ。

自宅を売却しても、返済しきれない担保割れを起こす可能性もあります。

利息の支払い方法については、

- 利息払い型(毎月支払うタイプ)

- 利息元加型(融資枠に加えられるタイプ)

の2種類があります。

利息元加型の場合は、毎月の利息返済が不要ですが、借入金が複利方式(雪だるま式)に増えてしまうため注意が必要です。

不動産価値の下落リスク

次に自宅の価値が下落するリスクです。

「どのぐらいお金を貸してもらえるか」は、自宅の担保評価額に応じて決められます。

担保評価額は、1~3年に1回のペースで見直しが行われますが、このとき、担保評価額が下がれば、融資限度額も同様に引き下げられます。

例えば、2017年に2000万円の担保評価額を受けていた物件が、2037年に1600万円まで下がった場合、融資限度額は次のように変化します。

| 2017年 | 2037年 | |

|---|---|---|

| 担保評価額 | 2000万円 | 1600万円 |

| 融資限度額 | 1000万円 | 800万円 |

差額として200万円。

すでに1000万円の融資を受けていたなら、融資がストップするだけでなく、差額の200万円の返金を求められる可能性もあります。

そして、もし、返済できないようであれば、最悪の場合、存命中であっても自宅の売却を求められる可能性があります。

しかしながら、日本は、人口減少時代に突入しており、少なくとも全国ベースでは、バブル崩壊から始まる住宅地価の下落傾向は続くと予測できます。

再開発地域に該当すれば、土地の評価額がうなぎ上りに上昇するケースもありますが、今後発生するであろう南海トラフ巨大地震や過疎化により、土地評価額が大幅に下落する恐れもあります。

自宅を売却した場合と違い、リバースモーゲージは、常に地価の変動に影響されると思った方が良いでしょう。

リスクを回避するために

上記のようなリスクを回避するためには、

- 商品選び

- 老後資金の計画

が大切になってきます。

商品選び

リバースモーゲージを利用する上でネックとなるのが、利息の負担です。

例えば、2000万円お金を借りたとき、金利3%なら月々の利息は5万円となります。

現在は、超低金利時代ですが、仮に金利が上昇して6%になれば、月々の利息は10万円となり、すぐに融資限度額に達してしまいます。

| 借入金額 | 金利 | 月々の利息 |

|---|---|---|

| 2000万円 | 3% | 5万円 |

| 2000万円 | 6% | 10万円 |

そのため、できるだけ金利負担が少ない選ぶことが大切です。

東京スター銀行(充実人生)などが提供する「預金連動型ローン」であれば、使った分しか金利がかからない仕組みとなっています。

そのため、金利変動リスクを低減すると同時に利息負担も少なくて済みます。

老後資金の計画

老後の資金計画をしっかり行うことも大切です。

長生きリスク、金利上昇リスク、不動産価値の下落リスクは、その時々によって変化します。

「気がついたら、融資限度額に達していた・・・」とならないために、老後の資金計画は、年1回、見直すことがベストでしょう。

条件

リバースモーゲージは、誰でも利用できるわけではなく、いくつかの条件を満たす必要があります。

※金融機関によって条件は異なります。

土地が借地でない

リバースモーゲージは、一度契約すると長期間契約が続きます。

そのため、「土地」の評価額を基に融資限度額を決めています。(経年劣化により資産価値が低下する建物は、ほぼ評価されません。)

土地の価値を見られますので、借地(第三者から土地を借りてる状態)の場合は、基本的にリバースモーゲージは利用できません。

単身もしくは夫婦だけで居住

リバースモーゲージは、子どもと同居している場合は利用できません。

基本的には、契約者もしくは配偶者が亡くなった後、すぐに担保である自宅を売却して返済することになるからです。

そのため、売却に支障をきたす、他の居住者がいる場合は、利用できなくなっています。

相続人全員の同意が必要

リバースモーゲージは、自宅を担保に借り入れを行い、死亡後に推定相続人が自宅を売却して完済する仕組みです。

そのような特徴から、自宅の処分をめぐるトラブルを避けるために、ほとんどの金融機関では、あらかじめ推定相続人の同意が必要となっています。

商品によっては、戸籍謄本などから推定相続人を割り出し、全員から理解・同意を得る必要があり、手続きが煩雑。

実際、推定相続人の同意を得られないことを理由にあきらめるケースも多々あります。

リバースモーゲージを提供する地方自治体と金融機関

リバースモーゲージは、1981年に東京都武蔵野市で提供されて以来、地方自治体の社会福祉協議会、金融機関から多くの商品が提供されています。

日本におけるリバースモーゲージの歴史

| 1981年 | 東京都武蔵野市、福祉資金貸付事業として開始 |

|---|---|

| 2003年 | 厚生労働省、都道府県社会福祉協議会を通じ、不動産担保型生活資金貸付制度開始 |

| 2005年 | 東京スター銀行、中央信託銀行(現 三井住友信託銀行) |

| 2009年 | 群馬銀行、飛騨信用組合 |

| 2011年 | 西京銀行 |

| 2013年 | みずほ銀行、常陽銀行、スルガ銀行、武蔵野銀行 |

| 2014年 | 三菱東京UFJ銀行、広島銀行、荘内銀行、都民銀行、東日本銀行など |

| 2015年 | 三井住友銀行、琉球銀行、栃木銀行、七十七銀行、北海道銀行、十六銀行 |

| 2016年 | 巣鴨信金、第四銀行、足利銀行、トマト銀行、京都銀行、豊橋商工信用組合(愛知県内の地域金融機関で初)、播州信用金庫、高山信用金庫など |

| 2017年 | 熊本銀行(熊本地震の被災者も対象)、豊田信用金庫、碧海信用金庫、丹波銀行 |

出典:東京スター銀行

国(地方自治体)と民間(金融機関)の違い

リバースモーゲージは、大きく

- 「国(地方自治体)」が提供するもの

- 「民間(金融機関)」が提供するもの

の2種類に分けることができます。

それぞれの違いは次のとおり。

国(地方自治体)

厚生労働省の「不動産担保型生活資金貸付制度」に基づき、各自治体の社会福祉協議会が受付窓口となって実施しているものです。

こちらは、低所得者や高齢者、障害者の生活を経済的に支えることを主な目的としています。

そのため、年齢が65歳以上、住民税が非課税などの要件が設けられていたり、1ヶ月の貸付金額の上限があったりします。

詳しくは、『社会福祉協議会(自治体)の「リバースモーゲージ」とは?金融機関との違い』で解説しています。

民間(金融機関)

こちらは、一定の所得(年金収入を含む)がある方を対象であり、老後資金にゆとりをもたせたい方が利用するものになっています。

国が提供するものと違い、まとまった資金を借り入れることも可能です。

金融機関が提供する商品

ここでは、民間(金融機関)が提供するリバースモーゲージの商品について、いくつかご紹介していきます。

※2017年11月時点の情報です。いずれも、投機資金や事業資金としての使用は不可となります。詳細はリンク先よりご確認ください。

東京スター銀行(充実人生)

東京スター銀行は、リバースモーゲージのパイオニア的な銀行となります。

- 対象年齢:55歳以上(配偶者がいる場合は、配偶者の年齢が50歳以上)

- 融資金額:500万円~1億円

- 金利:変動金利(基準金利 + 2.8%)

- 担保物件:戸建て(土地・建物)、マンション

- 使いみち:原則自由

みずほ銀行(みずほプライムエイジ)

- 対象年齢:55歳以上

- 融資金額:1000万円~2億円

- 金利:変動金利(短期プライムレート + 年1.5%)

- 担保物件:戸建て(土地・建物)、マンション

- 使いみち:原則自由

- エリア:東京都、神奈川県、千葉県、埼玉県

三菱東京UFJ銀行(リバース・モーゲージ型 住宅関連ローン)

- 対象年齢:60歳以上

- 融資金額:100万円~(条件により異なる)

- 金利:変動金利(短期プライムレート連動長期貸出金利)

- 担保物件:戸建て(土地・建物)

- 使いみち:自宅の建設・購入資金・リフォーム資金、サービス付き高齢者向け住宅の入居一時金

- エリア:東京都、神奈川県、埼玉県、千葉県

三菱東京UFJ銀行(リバース・モーゲージ型 住宅関連ローン)の詳細はこちら

三井住友銀行(SMBCリバースモーゲージ)

- 対象年齢:60歳以上

- 融資金額:1000万円~2億円

- 金利:変動金利(短期プライムレート連動長期貸出金利)

- 担保物件:戸建て(土地・建物)

- 使いみち:原則自由

- エリア:東京都、神奈川県、千葉県、埼玉県、愛知県、大阪府、京都府、兵庫県

埼玉りそな銀行(あんしん革命)

- 対象年齢:60歳~80歳

- 融資金額:100万円~(条件により異なる)

- 金利:変動金利(ローン基準金利 + 0.5%)

- 担保物件:戸建て(土地・建物)

- 使いみち:自宅の建設・購入資金、リフォーム資金

- エリア:埼玉りそな銀行の営業エリア内

西武信用金庫(生きいきライフ)

- 対象年齢:利息払い型は55歳~80歳、利息元加型は65歳~80歳

- 融資金額:利息払い型は500万円~1億円、利息元加型は1000万円~1億円

- 金利:変動金利(住宅ローンプライムレート + 1%)

- 担保物件:戸建て(土地・建物)

- 使いみち:原則自由

最後に

リバースモーゲージには、様々なリスクがあるのも事実ですが、老後を楽しく過ごすメリットが多い商品でもあります。

得たお金は、豊かな老後生活を送るための足しにしてもいいですし、すでにある程度、老後資金を貯めている方なら、身体が元気なうちに国内・海外旅行、趣味を満喫するなどしたり、アクティブに過ごすのも良いでしょう。

今回は、リバースモーゲージについて解説しましたが、もし、住む場所に余程のこだわりがなければ、いっそのこと自宅を売却した方が老後資金を多く確保できるかもしれません。

もし、「どうしても自宅に住み続けたい」という訳ではなければ、自宅の売却も1つの手となります。

不動産の売却査定は、無料で利用できますので、一度、査定結果を踏まえて、どうすればいいか検討してはいかがでしょうか?